Les banques ont souvent fait preuve de bonnes volonté dans ce domaine, mais la question reste ouverte. Mathieu Flaig, Directeur Conseil et Formation au sein du HUB Institute nous livre son analyse.

Les banques ont-elles réussi leur transformation digitale ?

De manière générale en France, la transformation digitale des grandes entreprises a tardé à démarrer, et à date, aucune d’entre elles ne l’a réellement terminée. Les banques en particulier ont pris du temps pour s’intéresser à des impératifs d’aujourd’hui, notamment à la nécessité de repenser l’expérience client à l’heure du digital.

Pourtant, il y a urgence : la France compte 47 millions d’internautes et 34 millions de mobinautes. 68% des internautes français consultent leurs comptes en ligne. Et depuis début 2016, les français sont même devenus mobile-first, se connectant ainsi principalement à internet via leur smartphone. Cela induit de nouveaux comportements de consommation et de nouvelles attentes, et les banques se doivent d’y répondre : besoin de plus d’interactions, remise en cause des horaires des banques, besoin de simplification des services et de désintermédiation.

Cette réponse a d’abord été accélérée par l’arrivée des banques 100% en ligne sur le marché de la banque de détail, qui a poussé les acteurs historiques à repenser leur relation avec les clients : ils ont dû se lancer sur le terrain de la mobilité (smartphone, tablette) et engager une discussion sur les réseaux sociaux.

Certaines banques y ont vu au passage l’intérêt de transformer cette démarche en coup marketing, comme la Société Générale qui promet une réponse en moins de 30 Minutes sur Twitter.

« Même si les banques ont avancé, elles sont encore en retard sur les usages réels des consommateurs. »

Pourtant, même si les banques ont avancé, elles sont encore en retard sur les usages réels des consommateurs. Ces derniers sont encore relativement fidèles, restant méfiants vis à vis d’acteurs moins reconnus. Mais cela commence à changer. L’intérêt pour des alternatives comme le compte Nickel, ouvrable chez un buraliste, ou des banques 100% mobiles comme Number26 qui engrange 2.000 nouveaux utilisateurs par semaine, constituent un signal d’alarme qu’on ne peut ignorer. Des banques comme BNP Paribas ont réussi à anticiper l’hémorragie avec des offres comme HelloBank, mais cela sera-t-il suffisant ?

La digitalisation de la relation bancaire a bien sûr aussi pour conséquence une baisse de fréquentation importante des agences.

Les experts de la Banque Centrale Européenne prévoient d’ailleurs une réduction de l’ordre de 15 à 25% du volume de ces points de contact sur le territoire d’ici 5 ans. En bref, près d’un tiers des agences bancaires françaises seraient menacées de fermeture d’ici 2020. Cela laisse à penser que le modèle de l’agence bancaire est devenu dépassé. Pourtant, les banques traditionnelles semblent vouloir le faire perdurer, le repensant, comme BNP Paribas qui va progressivement, jusqu’en 2019, revoir entièrement le fonctionnement et l’aménagement de ses agences. Avec «Préférence Clients » (c’est le nom de son programme), il n’y a plus de guichet à l’accueil, mais un environnement plus intime qui tente de s’éloigner des codes de l’agence bancaire traditionnelle. Ici on joue le cosy à fond et les conseillers n’ont plus de bureaux personnels pour recevoir les clients. Pas sûr toutefois que tout cela révolutionne la relation clients au sein de la banque.

Pour toucher leurs clients, les banques ont dû investir massivement le terrain de la publicité digitale.

Au niveau international, de grands établissements financiers investissent massivement dans la transformation de leur organisation. HSBC a ainsi mis en place un programme de 2 milliards de dollars pour sa transformation digitale , avec en ligne de mire le support du paiement mobile, la reconnaissance biométrique des clients, la gestion des connaissances par intelligence artificielle ou encore la suppression du papier dans les process internes.

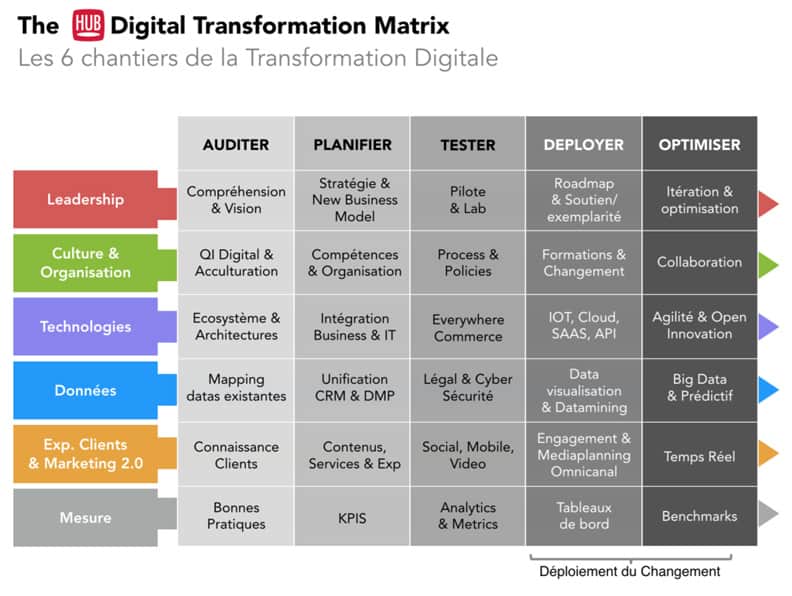

Mais comment aborder cette transformation, avec ou sans ces moyens ? Il faut tout d’abord comprendre les différents chantiers qui doivent être adressés. Comme le montre la matrice de la transformation digitale ci-dessous développée par le HUB Institute, ils sont au nombre de 6. Le premier à avoir été été impacté est celui du marketing : pour toucher leurs clients, les banques ont dû investir massivement le terrain de la publicité digitale.

Mais bien qu’il soit nécessaire, il n’est pas suffisant pour leur assurer un avenir apaisé. Ainsi, un programme complet est à mettre en place :

• Une prise de conscience et un accompagnement du management à la compréhension des nouveaux enjeux du digital pour les métiers financiers

• Une évolution de la culture interne et de l’organisation, la formation des collaborateurs aux nouveaux outils et l’acculturation digitale des équipes. Sans implication réelle de ces dernières, la transformation sera lente et difficile, et pourra même échouer

• Cette évolution culturelle passe aussi par l’ouverture à l’extérieur, notamment par la création de liens avec des startups, dont les FinTechs. C’est par exemple l’objectif de Crédit Agricole S.A. avec son incubateur «Village by CA»

• Une nouvelle façon de penser l’infrastructure IT, de nombreuses banques souffrant d’une IT Legacy, c’est à dire des vestiges d’une époque où tout était développé en interne, parfois à tort et à travers. Les processus digitaux sont partout, y compris dans les tâches de back-office

• La gestion des données clients, de plus en plus importantes (Big Data) et acquises de plus en plus rapidement, devient centrale : on parle ici de protection extrême contre le piratage, d’utilisation éthique des données clients, de la garantie qu’aucune erreur ne viendra entacher la réputation de tel ou tel établissement bancaire.

A noter qu’en parallèle de cette transformation structurelle, d’autres révolutions sont en train de se jouer, comme avec la Blockchain et son expression la plus connue, le Bitcoin.

Les banques ont donc fort à faire pour devenir intégralement numériques, et leur monopole risque bien d’être fortement challengé dans les prochaines années.

Celles qui s’en sortiront le mieux comprendront qu’il ne suffit pas d’être gros pour réussir, il faut désormais surtout être rapide.

Cet article est extrait du livre blanc « L’évolution du Modèle Bancaire à l’ère du Digital » téléchargeable gratuitement sur ce blog.

A propos de l’auteur

Mathieu Flaig est Directeur Conseil et Formation au sein du HUB Institute avec plus de 10 ans d’expérience dans le Digital. Il a accompagné de nombreuses grandes marques dans leurs stratégies digitales, dont Auchan, Bouygues Telecom, Crédit Agricole S.A., La Française Des Jeux, L’Oréal, Mondelez, Pernod Ricard, Renault, ou encore TF1… Il est également blogueur marketing et High-Tech depuis 2009 sur publigeekaire.com Twitter @MathieuFlex

Mathieu Flaig est Directeur Conseil et Formation au sein du HUB Institute avec plus de 10 ans d’expérience dans le Digital. Il a accompagné de nombreuses grandes marques dans leurs stratégies digitales, dont Auchan, Bouygues Telecom, Crédit Agricole S.A., La Française Des Jeux, L’Oréal, Mondelez, Pernod Ricard, Renault, ou encore TF1… Il est également blogueur marketing et High-Tech depuis 2009 sur publigeekaire.com Twitter @MathieuFlex